(点图了解详情)

PFC导读:

光学薄膜是广义具有光学性质的薄膜产品,主要分为偏光片和背光模组(BLU)中用光学膜产品,主要应用领域为TFT-LCD面板(合计占成本比重约20%+),偏光片亦需要用在OLED面板中。面板产能不断向大陆转移,一方面LCD面板尤其是大尺寸产品投资增长,带动光学膜需求增长;另一方面对偏光片的国产化也带来较大的机遇。

1. 光学薄膜介绍

1.1 光学薄膜的分类:

偏光片、背光模组用光学膜

光学薄膜是指在光学元件或独立基板上,制镀上或涂布一层或多层介电质膜或金属膜或这两类膜的组合,以改变光波之传递特性,包括光的投射、反射、吸收、散射、偏振及相位改变。故经由适当涉及可以调变不同波段表面之穿透率及反射率,亦可以使不同偏振平面的光具有不同的特性。

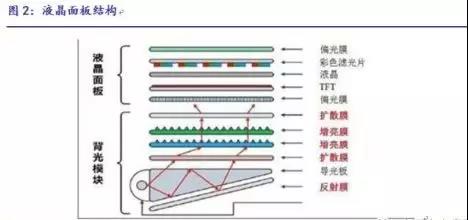

光学薄膜大致可以分为两组:偏光片和背光模组光学薄膜,主要应用领域是TFT-LCD。LCD主要由液晶、背光模组、玻璃基板、偏光片及TFT 电极等几大部件组成。液晶显示器件从结构上说,属于平板显示器件。其基本结构呈多层的平板形。典型液晶显示器件基本结构主要是由液晶,玻璃基板,偏光片及 TFT 电极等几大部件组成。当然,不同类型的液晶显示器件其部分部件可能会有不同,但是所有液晶显示器件都可以认为是由两片光刻有透明导电电极的基板,夹持一个液晶层,封装成一个偏平盒,再在外表面贴装上偏光片等构成。其中,背光模组光学薄膜又大致包括反射膜、扩散膜、普通棱镜片、多功能棱镜片、微透镜膜、反射偏光增亮膜等六种。

由于LCD面板本身不具发光特性,因此,必须在LCD面板上加上一个发光源,方能达到显示效果。背光模组(BLU)就是提供给LCD显示器背面光源的关键零组件。LCD背光模组主要由背光源、光学膜片、胶粘类制品、绝缘类制品、塑胶框等组成。其中,各类光学膜片是背光模组的关键零组件,按其作用主要可以分为反射片、扩散片、棱镜片、导光板、灯管反射罩等。

对LCD面板成本进行拆分可以看出,物料成本占到LCD总制造成本的70%以上,折旧成本占11%,人力成本、间接成本、销售管理成本各占5-6%。物料成本中背光模组占比最高为18.2%,彩色滤光片占14.7%,偏光片占9.5%,玻璃基板占8.9%。

背光模组中增亮膜、扩散膜和反射膜的成本占比分别为32%、7%、2%,合计占比达41%。偏光片中TAC(三醋酸纤维素酯)膜和PVA(聚乙烯醇)膜为主要原材料,成本分别占比为50%和12%。

1.2 光学膜是LCD背光模组的关键组件

LCD是新型平板显示器件领域中技术最成熟、支持厂家最多、应用最广泛的产品类型。LCD(Liquid Crystal Display,液晶显示器)是在两片平行的玻璃当中放置液态的晶体,两片玻璃中间有许多垂直和水平的细小电线,利用通电与否来控制杆状水晶分子改变方向,将光线折射出来产生画面。

背光模组(BLU)是提供给LCD显示器背面光源的关键零组件。LCD面板本身不具有发光特性,因此,必须在LCD面板上加上一个发光源,方能达到显示效果。LCD背光模组主要由背光源、光学膜片、胶粘类制品、绝缘类制品、塑胶框等组成。其中,各类光学膜片是背光模组的关键零组件,按其作用主要可以分为反射片、扩散片、棱镜片、导光板、灯管反射罩等。从技术发展来看,LCD的发展趋势包括大屏幕、高清晰度、使用LED背光源代替CCFL背光源、超薄化、广色域、支持3D显示以及智能化等,但这些发展趋势都不会改变LCD的基本背光显示原理和结构。因此,LCD利用其体积小、重量轻、无辐射、不耀眼、抗干扰性好、抗震性能好、有效显示面积大等一系列突出的优点,在世界范围内正迅速登上主流显示技术的地位。

1.3 TFT-LCD液晶面板

经济切割数目要达到6个以上

液晶显示(LCD)技术是一种跨世纪的平板显示技术,它的出现和发展使显示技术产生了革命性的变革。

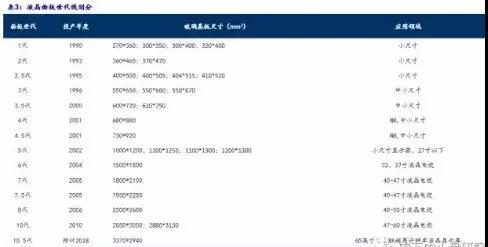

根据玻璃基板的尺寸大小,平板显示生产线可以划分为不同的世代。如中小尺寸应用常用的2.5代线,玻璃基板的大小有400mm *500mm、410mm*520mm等几种,大尺寸TV面板应用的8代线为2200mm*2600mm。平板显示的世代只与尺寸大小有关,尺寸越大、制作价值更高的大尺寸应用产品的利用效率也越高;但生产工艺与产品的先进性与世代没有必然关系。

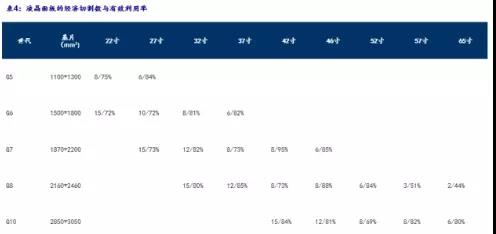

从产品良品率及玻璃基板的利用效率综合考虑,玻璃面板的经济切割数目需要达到6个以上。如以8代线玻璃基板为例,尺寸大小为2160*2460mm2,切割37英寸LCD-TV,可以切割出12片,利用率为85%;切割46英寸LCD-TV仅能切出8片,利用率仅为88%;而生产57英寸仅产3片,产能利用率为51%;可生产65英寸2片,产能利用率仅44%。综合来看,8代线生产37、46、52英寸产能有较高的利用率,而其他尺寸则利用率较低。因此,应用产品尺寸越大,要达到经济切割,需要的生产线的世代也越高,这也是近几年为满足液晶电视市场新建生产线主要集中在8世代以上的原因。

2. TFT-LCD产业链

TFT-LCD产业是资金密集型、技术密集型、产业链聚集型产业。其主要特点有以下几点:其一,产业线建设、产能增长、性能提升、成本下降的速度都极快,产品竞争极为激烈;其二,产业门槛高,进入困难,一旦进入想退出更难;其三,产品应用范围广,市场前景广阔,市场容量极大,技术应用比较成熟。

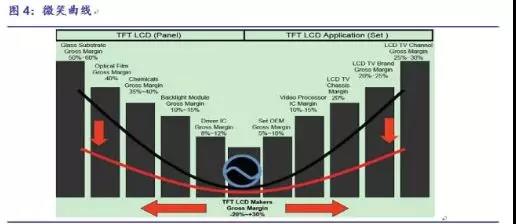

TFT-LCD产业中有一个著名的理论叫微笑曲线。微笑曲线中间部分是面板制造;左边是上游材料供给,属于全球性竞争;右边是产品应用与营销,主要是当地性的竞争。微笑曲线两端朝上,在产业链中,高附加值部分体现在两端,即材料供给和销售,毛利率可以达到50%以上。处于中间环节的制造附加值最低,毛利率在-25~+30%之间,获得的附加值最低,产业周期性波动较大。因此,按照TFT-LCD产业链盈利能力来讲,玻璃基板、液晶、背光模组等上游材料公司具有显著的高附加值优势。

由于技术门槛高,盈利能力强,上游材料的关键技术和市场基本掌握在全球少数企业手中,如玻璃基板被美国康宁公司、日本旭硝子和电气硝子等垄断,液晶被德国默克和日本智索垄断,偏光片市场被日东电工、LG化学和住友化学等垄断。

从行业发展前景来看,LCD电视将持续占据统治地位。随着CRT、PDP这两种电视逐步停产,电视厂商将把更多精力集中在更具成本竞争力的LCD电视上。OLED作为新兴的电视平板显示技术,除了投资规模无法与TFT-LCD相比,大尺寸OLED技术路线尚不确定、良率较差以及较高的价格,都成为制约其发展的最大难题。

大尺寸TFT-LCD面板主要应用于四个方面,分别是液晶显示屏,液晶电视,笔记本电报,平板电脑。从行业发展趋势来看,未来小尺寸方面OLED占比逐步提升而LCD减少,大尺寸方面依然以LCD为主。根据IDC统计的大尺寸TFT-LCD面板季度出货量数据来看,从2015年一季度到2017年一季度TFT-LCD面板出货量呈现出波动变化的特征,其中2017年一季度全球出货量为1.9亿平米,应用于液晶显示屏,液晶电视,笔记本电报,平板电脑的比例分别为18.03%、31.69%、23.30%、26.98%。

从生产厂商情况来看,京东方是全球最大的大尺寸TFT-LCD生产商。目前,京东方建成了全球第一条10.5代TFT生产线、是目前全球最高世代TFT生产线、全球最大的高科技电子厂房项目,并计划2018年实现首批产品的点亮投产。2016年全球前五大大尺寸TFT-LCD生产商出货量占比分别为京东方20.5%、LG 20.2%、群创15.6%、友达14.3%和三星11.6%。

3. 面板行业快速发展带动光学薄膜需求增长

3.1 全球偏光片供应集中

在美日韩,进口替代空间大

液晶显示器成像必须依靠偏振光,LCD液晶显示模组必须包含两张偏光片。液晶显示模组中有两张偏光片分别贴在玻璃基板两侧,下偏光片用于将背光源产生的光束转换为偏振光,上偏光片用于解析经液晶电调制后的偏振光,产生明暗对比,从而产生显示画面。少了任何一张偏光片,液晶显示模组都不能显示图像。

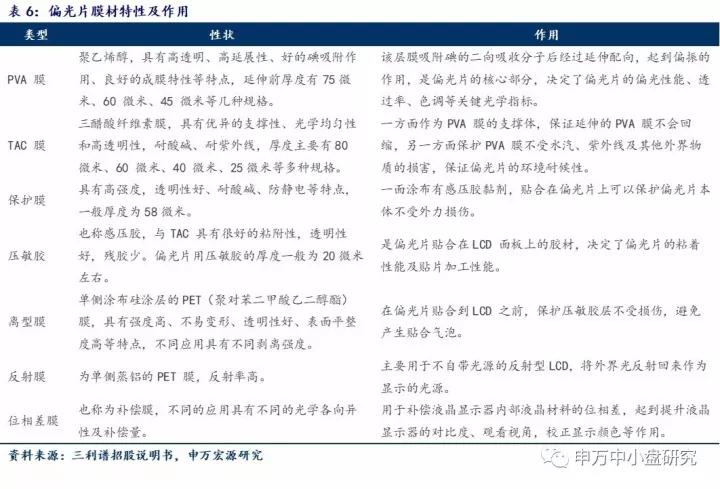

偏光片是由多层薄膜构成,其原材料成本占生产总成本的80%。原材料主要有TAC膜、PVA膜、感压胶、保护膜和离型膜组成,其中TAC约占成本50%左右、 PVA占12%、胶水5-10%,保护膜、离型膜15%,化工材料5%,其他成本占10%。偏光片的核心技术为TAC(三醋酸纤维素酯)膜、PVA(聚乙烯醇)膜的制备,其技术和市场几乎完全被日本掌控。在生产偏光片所需的各膜层中,TAC膜和PVA膜是最主要的膜层,占偏光片原材料成本的60%以上。日本富士占据TAC薄膜80%以上市场,KONICA占据约20%的市场。日本可乐丽(Kuarary)占据PVA薄膜65%的市场。而偏光片厂的毛利率也受制于上游膜材料的垄断,要比液晶和玻璃基板低,约为20-30%,但随着台湾厂商在TAC技术上的突破,未来此处成本有望下降。

偏光片生产技术以PVA 膜的拉伸工艺划分,有干法和湿法两大类。干法拉伸工艺是指先在一定温度、湿度的条件下,在惰性气体环境中将PVA 膜拉伸到一定倍率,然后进行染色、固色、复合、干燥等的制备工艺;湿法拉伸工艺是指PVA 膜先进行染色,然后在溶液中进行拉伸、固色、复合、干燥的生产方法。目前全球偏光片生产企业主要以湿法拉伸技术为主。

偏光片按起偏成分不同,分为碘系和染料系两大类。碘系偏光片以碘分子作为起偏成分,该类偏光片具有较好的偏振度、透过率高,但碘分子在高温环境下易挥发,使得碘系偏光片在耐久度方面存在不足;而染料系偏光片以二向吸收染料作为偏光片的起偏成分,可以较好地解决耐久度问题,但要达到一定的偏振度需要的染料浓度较高,进而降低了染料系偏光片透过率。目前偏光片主要以碘系偏光片为主。

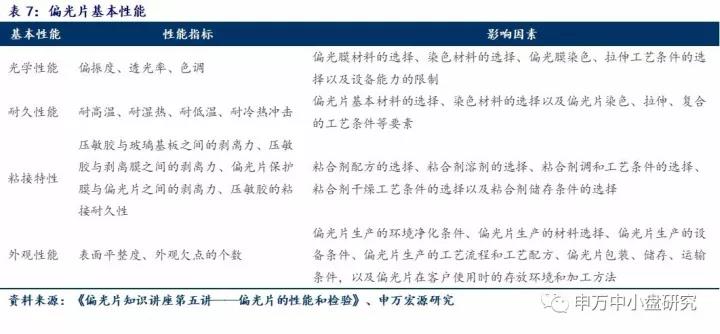

偏光片的基本性能指标主要有:光学性能、耐久性能、粘接特性、外观性能以及其它特殊性能几个方面。光学性能包括:偏振度、透光率和色调三项主要性能指标,其它还包括防紫外线性能以及半透射型偏光片半透膜的透光率、全反射率和漫反射率指标。耐久性技术指标包括耐高温、耐湿热、耐低温和耐冷热冲击四项,其中最重要的是耐湿热性能指标的高低。粘接特性技术指标主要指偏光片压敏胶的各项特性,一般包括:压敏胶与玻璃基板之间的剥离力、压敏胶与剥离膜之间的剥离力、偏光片保护膜与偏光片之间的剥离力以及压敏胶的粘接耐久性。外观性能技术指标主要是指偏光片产品的表面平整度和外观欠点的个数,这些技术指标主要影响偏光片产品在贴片时的利用率。

原材料的性能提升、生产工艺改良、染料系偏光技术,是碘系偏光片生产技术的主要发展方向。各种原材料性能提升的最终目标都是为了提高偏光片的光学性能和耐久性能。如PVA 膜的均匀性、耐久性、光学稳定性等;TAC膜的透湿性和光学稳定性、尺寸稳定性等;其它辅助材料,如PVA胶粘剂、保护膜、离型膜、压敏胶等,近年来技术均有不同程度的提高。作为偏光片生产工艺的主流湿法延伸,近年来也有新的进展。在PVA 膜的澎润、染色效率的提升、固色及补色方法、干燥方式等方面均与湿法延伸的初期有了很大的变化。使用具有高二色性比的染料替代碘生产的偏光片,具有耐高温、高湿、耐光等特性。染料系偏光片的光学性能主要取决于所使用的染料的二色性,以及偏光片制备过程的工艺控制技术。

广视角功能、提高分辨率、增亮节耗是较受关注的偏光片附加功能。广视角功能要求液晶显示器在更大的视角范围内可以观察到画质基本不变的影像,可在偏光片贴合一层光学补偿膜,对液晶在各视角产生的相位差做修正,从而提高画面保真度。提高显示器分辨率主要是针对TAC膜进行有针对性的表面处理,如防眩光处理、防划伤处理、抗反射/低反射处理、抗污处理等。在偏光片中贴上增亮膜,是目前增加面板亮度和节约能耗的主要做法。

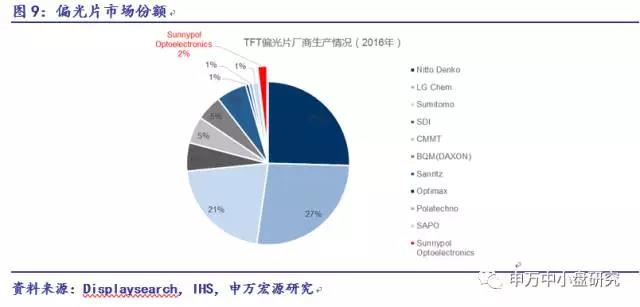

偏光片市场主要被日韩企业垄断,国产化趋势明显。2015年,韩国偏光片产能居全球第一,占比约为40%;日本排名第二,占比约占32%;中国台湾产能排在第三位,产能占比约为20%,中国大陆产能约占9%。由于大陆需求增长较大,2019年产能占比预计将达到20%左右。由于偏光片技术门槛较高,市场主要被LG化学、住友化学、日东电工等几大厂商垄断。但随着新兴市场持续的技术积累,日韩厂商的市场集中度有所降低。Display Search测算从2014年至2018年,前三大厂商会一直是LG化学、住友化学、日东电工,虽然市场格局变化不大,但市场份额从2014年的72%将会下降至2018年的66%。

3.2 增亮膜、扩散膜是背光模组重要构成,

美日韩优势明显

增亮膜在TFT-LCD背光模组中应用广泛的是棱镜片,用于改善整个背光系统发光效率。从背光源射入的光在通过棱镜结构时,只有入射光在某一角度范围内的光才能通过折射作用出射,其余的光因不满足折射条件而被棱镜边沿反射回光源,再由光源底部的反射片作用而重新出射。背光源中的光线在棱镜结构的作用下不断循环利用,原本向各个方向发散的光线在通过棱镜片后,被控制在法线70度范围内,从而达到轴向亮度增强的效果。

棱镜片的核心技术在于辊筒上雕刻棱形花纹技术。透镜挤压生产中,透镜挤压辊筒加工技术直接影响产品的棱形透镜成型质量。世界上通行的做法是在加工好的钢辊上镀上一层硬度较低的如铜等金属,使用金刚石刀具加工所需要的微细棱形结构表面。这一层表面无法达到挤压生产状态,必须在加工好的微细结构表层再镀一层较硬的镍或铬,才能满足金刚石刀具雕刻棱形透镜的工艺要求。

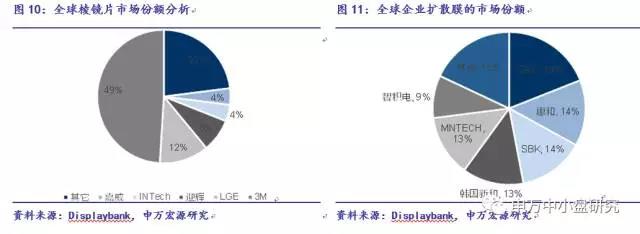

从棱镜片供应商角度看,目前棱镜片主要供应为美国、日本企业。根据Displaysearch数据,在棱镜片市场中,3M占比50%,LGE占比12%,迎辉占比8%,其他棱镜片厂商依次是INTech、嘉威等。随着3M部分专利到期,使得台湾和韩国厂商竞相进入这一市场,并开始占有一定市场份额。

扩散膜是背光模组的重要组成部分,主要功能是为显示器提供一个均匀的面光源,核心在于精密涂布技术。发光光源经扩散膜扩散之后,能变成面积更大,均匀度较好,色度稳定的二次光源,但是降低了单位面积的光强度。多数扩散膜的基本结构是在透明基材上涂光学散光颗粒。扩散膜市场份额前5名的企业为美国SKC、日本惠和、韩国SBK、韩国新和、韩国MNTECH,合计占市场份额为73%。

3.3 预计2017年全球LCD背光模组用光学膜市场空间约112亿元,至2019年偏光片全球市场规模有望千亿

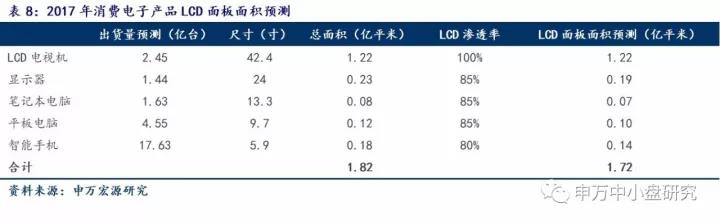

在终端电子消费品中,OLED技术主要应用于小尺寸产品,大尺寸设备LCD仍为主流。过去几年,LCD面板制造技术已经从大尺寸电视应用向高解析度移动应用产品转移,在大尺寸方面,目前主流技术路径仍旧是LCD,未来随着量子点技术的发展,在大尺寸设备中也将占有一席之地。考虑到OLED技术尚未完全成熟,并且成本居高不下,适用于小尺寸设备,LCD技术具有成本优势及稳定性,在未来一段时间内的大尺寸电子产品中仍将占据主要市场份额。根据DisplaySearch统计及预测,预计到2017年全球LCD电视的出货量将达到2.45亿台,市场占比约为98.67%。并且我国已经成为LCD电视生产大国,也将持续带动国内LCD电视上游材料如液晶面板、光学膜的市场需求持续增长。

平板设备已成主流,PC产品增速下滑。近年来,随着新技术、新应用的不断涌现,平板电脑快速的融入并改变着大众的生活、工作和娱乐方式,越来越多的人开始选择平板电脑作为主要的移动计算设备,平板电脑出货量呈现爆发式增长,而台式电脑和笔记本电脑则受到冲击,出货量出现下滑。根据DisplaySearch统计及预测,2017年全球台式电脑、笔记本及平板电脑的出货量分别为1.44、1.63、4.55亿台。

智能手机渗透率逐年提升,大屏化成趋势。全球范围来看,虽然近几年智能手机增速逐渐放缓,预计2016年仅3%左右,但是大屏化已成为趋势,并且增长主要来源于亚太地区,比如中国、印度等市场,从消费结构来看,千元左右的智能机较为畅销。预计2017年全球智能机销量增速约5%左右。智能机的屏幕大小从10年4寸左右,现在已增长至6寸甚至更大面积,并且各品牌无边框设计也在陆续推出,大屏化已成为趋势。

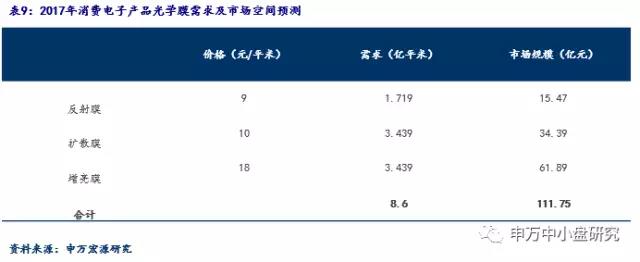

预计2017年全球LCD中背光模组用光学膜需求为8.6亿平方米,市场规模达112亿元。作为液晶模组的重要构成部分,液晶显示器用光学膜片市场需求将随着液晶模组的市场需求波动而变化。我们按照背光模组中“1张上扩散膜+2张增亮膜+1张下扩散膜+1张反射膜”的使用量来推测对光学膜的需求。按照Displaysearch的数据统计预测,假设反射膜、扩散膜、增亮膜的价格分别为9、10、18元/平米。预计2017年全球光学膜整体市场空间约112亿元。

受益于TFT-LCD大尺寸面板增长带来的平均面积增长,全球偏光片需求2014-2019CAGR约6.28%。根据Display Search统计数据显示,2014年9月全球TFT-LCD面板的需求面积将从2013年的1.41亿平方米增长至2020年的2.54亿平方米,复合增速9%;主要拉动力是电视需求(尤其是50吋以上的大尺寸)持续增长,以及大尺寸占比提升带来的平均面积增长;另外平板电脑、智能手机数量的快速增长和屏幕面积的扩大也将带动TFT-LCD面板需求的增长。Displaybank的数据显示,全球偏光片市场需求从2014年的3.91亿平方米,将增加到2019年的4.989亿平米,5年年复合增长率为6.28%,按照150元/平米价格算,全球市场空间将超过千亿。综合Displaybank、HIS及公司公告的数据显示,全球偏光片产能预计将从2014年的5.88 亿平米增加到2019年的7.87亿平米,年复合增长率为6.01%。未来几年偏光片的产能将略有过剩。

从未来偏光片的生产趋势来看,一方面国内公司产能逐步扩张,另一方面日韩企业陆续在中国大陆建设生产线,全球的偏光片生产逐步向国内转移。从各偏光片生产企业产线规划来看,LG、Sumitomo、SDI、Nitto等公司纷纷在中国进行生产线建设。全球偏光片产能预计将从2014年的5.88亿平米增加到2020年的7.51亿平米,年复合增长率为4.17%,并且市场主要被LG化学、住友化学、日东电工等几大厂商垄断。但随着新兴市场持续的技术积累,日韩厂商的市场集中度有所降低,中国台湾、中国大陆厂商迅速扩张,市占率逐步提升。

国产偏光片具有较大供需缺口,目前自给率不足40%,至2019年自给率有望提升至65%。根据目前国内面板厂产线规划情况来看(建设时间初步规划至2019年),对于TFT-LCD偏光片需求将达到1.85亿平米,OLED偏光片需求也有958万平米,并且OLED领域的需求几乎均为增量市场。从供给层面来看,根据三利谱(6319万平米)、盛波光电(1590万)、东旭光电[1](1000万平米)及锦江集团(约3000万平米)公司的规划情况,至2019年,国产偏光片供给仅1.2亿平米。假设国产偏光片完全可以满足国内TFT-LCD面板需求,仍然存在超过6000万平米的缺口需要采购外国公司产品。

4. 相关行业的公司

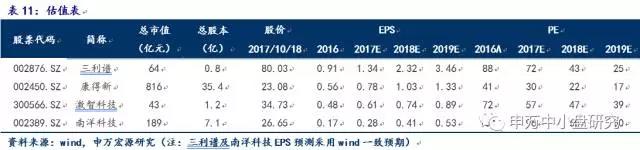

4.1 三利谱(002876):

偏光片国内龙头,产能释放带来业绩高增长

公司是国内主要的偏光片研发、生产和销售企业,居中国大陆TFT-LCD偏光片企业前二名。产品种类齐全,涵盖黑白、TFT-LCD偏光片两大系列,实际控制人系国内偏光片行业资深专家,曾参与国内重要的偏光片生产线建设。偏光片是液晶显示屏的主要原材料,TFT偏光片主要应用于手机、电脑、液晶电视等消费类电子产品显示屏,公司的下游客户主要包括合力泰、同兴达、星源、京东方、天马集团等模组厂及面板厂,并且合肥生产线于去年底投产,极大缓解公司产能压力。

为缓解产能瓶颈,公司合肥三利谱1000万平米产线已投产。为抓住合肥建设“全球液晶面板产业基地”的机会,公司通过收购合肥三利谱控股股权,在合肥建设新的生产基地,主要为下游面板企业形成配套,一方面有助于缓解产能瓶颈,另一方面也有助于公司实现规模增长。目前,合肥三利谱一条产能为 1000 万平方米的宽幅(1490mm) TFT 偏光片生产线已于 2016年10月底投产,今年上半年已经开始批量生产。另外一条1300mm宽幅的偏光片产线设计产能600万平米,目前正处于设备安装过程中。

公司IPO募投项目也正进行初期工作,计划达产后产能1000万平米。公司上市募集资金3.46亿元将全部用于哭宽幅偏光片的生产线建设,设计产能1000万平米,项目建设期2年,建设完成后2年内达产,预计实现年均收入和净利润分别为8.6亿元和1.05亿元,进一步提升公司的收入及盈利水平。

短期来看,公司的TFT-LCD产能从450万平米将增长至3050万平米。长期来看,公司未来产能仍将持续进行扩张。产能的快速释放有助于公司加速市场占有率的提升,有助于实现偏光片进口替代,成为偏光片国产化的受益者。

4.2 康得新(002450):

先进高分子材料平台型企业

公司具有先进高分子材料、智能新兴显示、互联网智能应用、新能源汽车四大产业板块。第一,先进高分子材料板块为公司的核心产业基础,既是全球预涂膜行业的领导者,又是世界光学膜行业的主流供应商,同时公司在碳材料(包括石墨烯和碳纤维)、以及柔性材料领域也具有世界领先地位。第二,公司通过模块化系统解决方案的产业延伸,打造了智能新兴显示板块,包括裸眼3D,大屏触控,AR/VR,全息显示,以及柔性显示等一系列新兴显示技术均已领先全球。第三,通过新兴显示技术在场景互联时代下的进一步产业延伸,公司在娱乐、宾馆、社区、教育、医疗等领域全面推进,正在打造多家互联网运营服务公司,建立互联网智能应用板块。第四,公司通过与控股股东合作,基于碳纤维材料的延伸,打造新能源汽车产业板块,形成了碳纤维产业的全生态链。

4.3 激智科技(300566):

光学膜国内领先企业

公司是经国家认定的高新技术企业、博士后科研工作站平台企业。作为光学膜国产化的主要推动者之一,自成立以来一直专注于光学膜生产技术和生产工艺的升级和创新,自主进行光学扩散膜、增亮膜和反射膜等光学膜产品的研发、生产和销售。公司产品已通过三星、LGD、夏普、友达、富士康、冠捷、ArcelikA.S.、VIDEOCON、PTHartono、TCL、海信、海尔、长虹、创维、京东方、天马、同方、惠科、南京熊猫、龙腾光电等众多国际、国内一线品牌终端消费电子生产厂商和液晶面板(模组)厂商认证,并陆续量产交货,在国内液晶显示器用光学膜领域占据优势竞争地位,并且布局量子点薄膜业务未来有望在大屏量子点电视领域占据领先优势.

4.4 南洋科技(002389):

膜主业发展稳健,同时切入军用无人机领域

膜主业的发展稳健,产能不断释放,业务稳定。南洋科技是我国最大的电容器专用电子薄膜制造企业之一,业务稳健发展,产品主要包括背材基膜及绝缘材料、电容膜、光学膜等,2016年实现营收33.54亿元,其中光学膜业务实现收入4.75亿元(+41%),归母净利润1.23亿元,同比增长23%。其中光学膜业务光学膜业务2016 年实现收入4.75亿元,较去年同期增长41.22%,占公司收入比重约14%。其中,2万吨光学基膜项目和年产1.6万吨光学膜涂布项目一期工程已投产,控股子公司东旭成增亮膜项目仍向韩国LG 电子小批量供货。2016年,公司通过发行股份购买彩虹无人机公司100%、神舟飞行器公司84%股权,切入军用无人机市场,发展第二主业。

来源:申苑中小盘研究